Льготы для пенсионеров (справочник)

Налоговые льготы, льготы по оплате проезда, коммунальных услуг и т.п.

ЛЬГОТЫ для ПЕНСИОНЕРОВ

Пенсионерам могут предоставляться налоговые льготы, льготы по оплате проезда, коммунальных услуг и другие льготы пенсионерам. Отдельные льготы для пенсионеров рассмотрим ниже.

Пенсионер — лицо, получающее ежемесячную денежную выплату (пенсию), в частности, в целях компенсации заработной платы и иных выплат и вознаграждений, утраченных в связи с наступлением нетрудоспособности вследствие старости или инвалидности (п. 1 ст. 3 Закона от 28.12.2013 N 400-ФЗ).

Про порядок оформления и получения субсидий читайте в статье «Субсидии в ЖКХ»

1. Компенсация расходов на оплату стоимости проезда к месту отдыха и обратно

Компенсация предоставляется неработающим пенсионерам, которые (ст. 34 Закона от 19.02.1993 N 4520-1; п. 1 Правил, утв. Постановлением Правительства РФ от 01.04.2005 N 176):

- получают страховую пенсию по старости или по инвалидности и

- проживают в районах Крайнего Севера и приравненных к ним местностях.

Ее предоставляет раз в два года территориальный орган ПФР (далее — ТО ПФР) в виде проездных билетов или возмещения фактически понесенных расходов (п. 2 Постановления N 176; пункты 2, 3, 6 Правил N 176).

Для получения компенсации пенсионеру (его представителю) нужно обратиться в ТО ПФР непосредственно (лично, в том числе при выездном приеме, через представителя), по почте, через МФЦ либо в электронной форме через Единый портал госуслуг или личный кабинет на сайте ПФР (п.п. 7 — 9 Правил N 176; п.п. 15 — 17, 29, 41, 49 Административного регламента, утв. Приказом Минтруда России от 07.03.2017 N 249н):

- с заявлением о компенсации в виде предоставления проездных билетов и документальным подтверждением предстоящего пребывания пенсионера в санатории, профилактории, доме отдыха, на туристической базе или в другом месте отдыха (путевка, курсовка, иной документ, содержащий сведения о предстоящем нахождении пенсионера в избранном для отдыха месте) либо

- с заявлением о компенсации в виде возмещения расходов на проезд с приложением проездных документов, выданных транспортными организациями независимо от их организационно-правовой формы.

2. Перенос остатка имущественных вычетов по НДФЛ на предыдущие налоговые периоды

Пенсионер, подтвердивший право собственности на построенный или приобретенный на территории РФ жилой дом, квартиру, комнату, долю (доли) в них, на земельный участок, предоставленный для индивидуального жилищного строительства, земельный участок, на котором расположен приобретаемый жилой дом, или долю в них, вправе получить имущественные вычеты в размере произведенных расходов на приобретение (строительство) указанной недвижимости и на уплату процентов по соответствующим целевым займам (кредитам) за три налоговых периода, предшествующие периоду, в котором образовался переносимый остаток имущественных вычетов (п. 10 ст. 220 НК РФ).

Размер имущественного вычета по расходам на приобретение (строительство) жилья, а также земельных участков под жилье и вычета по расходам на уплату процентов по целевому займу (кредиту), предоставленному для их приобретения (строительства), не может превышать соответственно 2 млн руб. и 3 млн руб. (пп. 1 п. 3, п. 4 ст. 220 НК РФ).

Указанная предельная сумма имущественного вычета в 3 млн руб. применяется в отношении целевых займов (кредитов), полученных с 01.01.2014 (пункты 1, 4 ст. 2 Закона от 23.07.2013 N 212-ФЗ).

3. Освобождение от уплаты налога на имущество

Пенсионер, получающий пенсию на основании законодательства РФ или другого государства, освобождается от уплаты налога на имущество, если имеет в собственности (ст. 401, пп. 10 п. 1, п. 4 ст. 407 НК РФ; Письмо ФНС России от 09.01.2017 N БС-4-21/48@):

- жилой дом, часть жилого дома;

- квартиру, часть квартиры, комнату;

- гараж или машино-место;

- помещения, используемые в качестве творческих мастерских, ателье, студий, негосударственных музеев, галерей, библиотек;

- хозяйственные строения, площадь которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения ЛПХ, дач, ИЖС.

Льгота предоставляется в отношении одного объекта налогообложения каждого вида. Если, например, у пенсионера в собственности имеется квартира, дом и гараж, он освобождается в полном объеме от уплаты налога на имущество. А если пенсионер имеет три квартиры и дом, то он имеет право на льготу при уплате налога за дом, а также только за одну из квартир (п. 3 ст. 407 НК РФ).

Для применения льготы пенсионер может представить заявление в любой налоговый орган, МФЦ (при наличии соответствующего соглашения между МФЦ и налоговым органом) или через сервис «Личный кабинет налогоплательщика». В случае непредставления такого заявления льгота предоставляется на основании имеющихся у налогового органа сведений. По желанию к заявлению можно приложить документы, подтверждающие право на льготу, а также содержащие сведения о виде, разрешенном использовании недвижимости (абз. 1, 4 п. 6 ст. 407 НК РФ; п. 7.7 Приложения 1 к Постановлению Правительства Москвы от 23.04.2014 N 219-ПП; Приложение к Приказу ФНС России от 17.08.2017 N СА-7-17/615@; Приложение N 2 к Приказу ФНС России от 17.03.2017 N СА-7-6/220@; Письма Минфина России от 03.04.2017 N 03-05-04-01/19308, ИФНС России N 22 по г. Москве от 19.03.2019 N 07-15/12574).

Внимание! Если вам по состоянию на 31.12.2018 уже была предоставлена льгота по налогу на имущество, вы вправе не представлять повторно в налоговый орган заявление (Письмо Минфина России от 09.04.2018 N 03-05-04-01/23385).

Если пенсионер является собственником нескольких объектов налогообложения, он не позднее 31 декабря календарного года, являющегося налоговым периодом, начиная с которого применяется налоговая льгота, представляет в налоговый орган уведомление с указанием объекта налогообложения каждого вида, в отношении которого будет применяться налоговая льгота. При отсутствии такого уведомления освобождение предоставляется в отношении одного объекта налогообложения каждого вида с максимально исчисленной суммой налога к уплате (п. 7 ст. 407 НК РФ).

В целях применения льготы по налогу на имущество с 01.01.2019 к пенсионерам приравниваются лица, которые соответствовали условиям для назначения пенсии по законодательству РФ на 31.12.2018 (пп. 10.1 п. 1 ст. 407 НК РФ).

4. Налоговый вычет по земельному налогу

Начиная с 2017 г. пенсионеры, получающие назначенные в установленном порядке пенсии, имеют право на уменьшение налоговой базы по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка, находящегося в их собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении (пп. 8 п. 5, п. 6.1 ст. 391 НК РФ; ч. 13 ст. 14 Закона от 28.12.2017 N 436-ФЗ).

Чтобы воспользоваться данным налоговым вычетом, можно подать заявление о предоставлении льготы в любой налоговый орган, МФЦ или через сервис «Личный кабинет налогоплательщика». В случае непредставления такого заявления вычет предоставляется на основании имеющихся у налогового органа сведений. Например, в случае если ранее вам были предоставлены налоговые льготы по налогу на имущество физических лиц и (или) налоговые льготы при налогообложении имущества в соответствии с законами субъектов РФ и (или) НПА представительных органов муниципальных образований (абз. 1, 4 п. 10 ст. 396 НК РФ; п. 7.7 Приложения 1 к Постановлению Правительства Москвы N 219-ПП; Приложение N 2 к Приказу ФНС России N СА-7-6/220@; Письма ФНС России от 17.01.2018 N БС-4-21/640@, ИФНС России N 22 по г. Москве от 19.03.2019 N 07-15/12574).

Следует отметить, что льготы по уплате земельного налога, включая установление величины налогового вычета, для пенсионеров могут быть установлены местным законодательством (законами Москвы, Санкт-Петербурга и Севастополя) (п. 2 ст. 387 НК РФ).

В целях применения льготы по земельному налогу с 01.01.2019 к пенсионерам приравниваются лица, которые соответствовали условиям для назначения пенсии по законодательству РФ на 31.12.2018 (пп. 9 п. 5 ст. 391 НК РФ).

5. Освобождение части доходов от налогообложения

Не облагаются НДФЛ получаемые пенсионером (п. п. 2, 9, 10, 28 ст. 217 НК РФ):

- пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии (с учетом ее повышения), накопительная пенсия, законодательно установленные социальные доплаты к пенсиям;

- суммы оплаты за счет средств работодателя стоимости санаторно-курортных путевок (кроме туристских) бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости, если услуги по путевке оказываются санаторно-курортными и оздоровительными организациями на территории РФ и расходы по их оплате не учитываются работодателем по налогу на прибыль или работодатель применяет спецрежим;

- суммы оплаты за счет средств работодателя, оставшихся после уплаты налога на прибыль, стоимости лечения и медобслуживания бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по старости;

- подарки от организаций и индивидуальных предпринимателей, а также материальная помощь, оказываемая работодателями своим бывшим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, суммы оплаты (возмещения) работодателями стоимости лекарственных препаратов бывшим своим работникам (пенсионерам по возрасту). По каждому из этих оснований размер не облагаемого налогом дохода составляет не более 4 000 руб. за календарный год.

6. Гарантии при осуществлении трудовой деятельности

Работодатель обязан по заявлению работника предоставить отпуск без сохранения заработной платы следующим категориям пенсионеров (ст. 128 ТК РФ):

- участникам Великой Отечественной войны — до 35 календарных дней в году;

- работающим пенсионерам по старости (по возрасту) — до 14 календарных дней в году;

- работающим пенсионерам — инвалидам — до 60 календарных дней в году.

Другие случаи предоставления отпуска за свой счет устанавливают иные федеральные законы либо коллективный договор.

Работники, являющиеся получателями пенсии по старости или за выслугу лет, а также не достигшие возраста, дающего право на назначение пенсии по старости (в том числе досрочно), в течение пяти лет до наступления такого возраста при прохождении диспансеризации имеют право на освобождение от работы на два рабочих дня раз в год с сохранением за ними места работы (должности) и среднего заработка (ст. 185.1 ТК РФ).

7. Бесплатная юридическая помощь

Право на получение всех видов бесплатной юридической помощи (в том числе представления интересов гражданина в судах) имеют граждане пожилого возраста и инвалиды, проживающие в организациях социального обслуживания, предоставляющих социальные услуги в стационарной форме (п. 5 ч. 1 ст. 20 Закона от 21.11.2011 N 324-ФЗ).

8. Иные льготы

Льготы пенсионерам могут предусматриваться также региональным и местным законодательством.

Например, жители г. Москвы, являющиеся пенсионерами, имеют право на бесплатный проезд на городском пассажирском транспорте (кроме такси и маршрутного такси) и на железнодорожном транспорте пригородного сообщения, на бесплатное изготовление и ремонт зубных протезов (кроме оплаты драгоценных металлов и металлокерамики). Неработающим гражданам из числа указанных лиц предоставляются также бесплатные путевки на санаторно-курортное лечение с возмещением расходов на проезд железнодорожным транспортом к месту лечения и обратно (ст. 1, п. 7 ч. 3 ст. 3, ч. 1, 13 ст. 8, ч. 1, 2 ст. 12 Закона г. Москвы от 03.11.2004 N 70; п. 1.1 Постановления Правительства Москвы от 03.07.2018 N 637-ПП; п. 3 Приложения к Постановлению N 637-ПП).

Такие же права с 01.01.2019 предоставлены жителям г. Москвы, достигшим возраста 60 и 55 лет (мужчины и женщины соответственно), у которых имеется страховой стаж, необходимый для назначения страховой пенсии по старости, либо которым присвоено звание «Ветеран труда» или звание «Ветеран военной службы». Для того чтобы воспользоваться этими мерами социальной поддержки, необходимо получить соответствующий статус, подав заявление в любой МФЦ г. Москвы (ч. 1, 3 ст. 1, ст. 5 Закона г. Москвы от 26.09.2018 N 19; п. 1 Постановления Правительства Москвы от 29.12.2018 N 1713-ПП; п. п. 1.2, 1.4 Приложения к Постановлению N 1713-ПП; п. 1(1) Постановления N 637-ПП).

В Московской области пенсионерам и лицам, достигшим предпенсионного возраста 60 и 55 лет (мужчины и женщины соответственно) и имеющим страховой стаж, необходимый для назначения страховой пенсии по старости, предоставляются льготы по проезду в общественном транспорте, в том числе на железнодорожном транспорте пригородного сообщения (кроме скорых и скоростных поездов повышенной комфортности), компенсация платы за содержание жилого помещения и взноса на капитальный ремонт, бесплатные путевки на санаторно-курортное лечение, периодические печатные издания. В большинстве случаев меры социальной поддержки предоставляются при определенных условиях, в частности неработающим одиноким пенсионерам, если пенсия или среднедушевой доход пенсионера и его семьи ниже определенной величины прожиточного минимума, установленного для пенсионеров в Московской области (п. п. 28, 28.1, 33 ст. 1, ч. 1 — 1.2, 5 ст. 14, ч. 6 — 8 ст. 14.2 Закона Московской области от 23.03.2006 N 36/2006-ОЗ; п. п. 1, 8 ст. 2 Закона Московской области от 23.07.2018 N 136/2018-ОЗ).

Лица старше 65 лет, проживающие в сельской местности, бесплатно доставляются в медицинские организации Московской области (ч. 7 ст. 6 Закона Московской обл. от 04.12.2014 N 162/2014-ОЗ; п. 7 ч. 8 Приложения к Закону Московск. области N 162/2014-ОЗ).

Справка. Величина прожиточного минимума пенсионера в Московской области

Величина прожиточного минимума пенсионера в Московской области за I квартал 2019 г. установлена в размере 9 396 руб. (п. 1 Постановления Правительства Московской области от 26.06.2019 N 379/19).

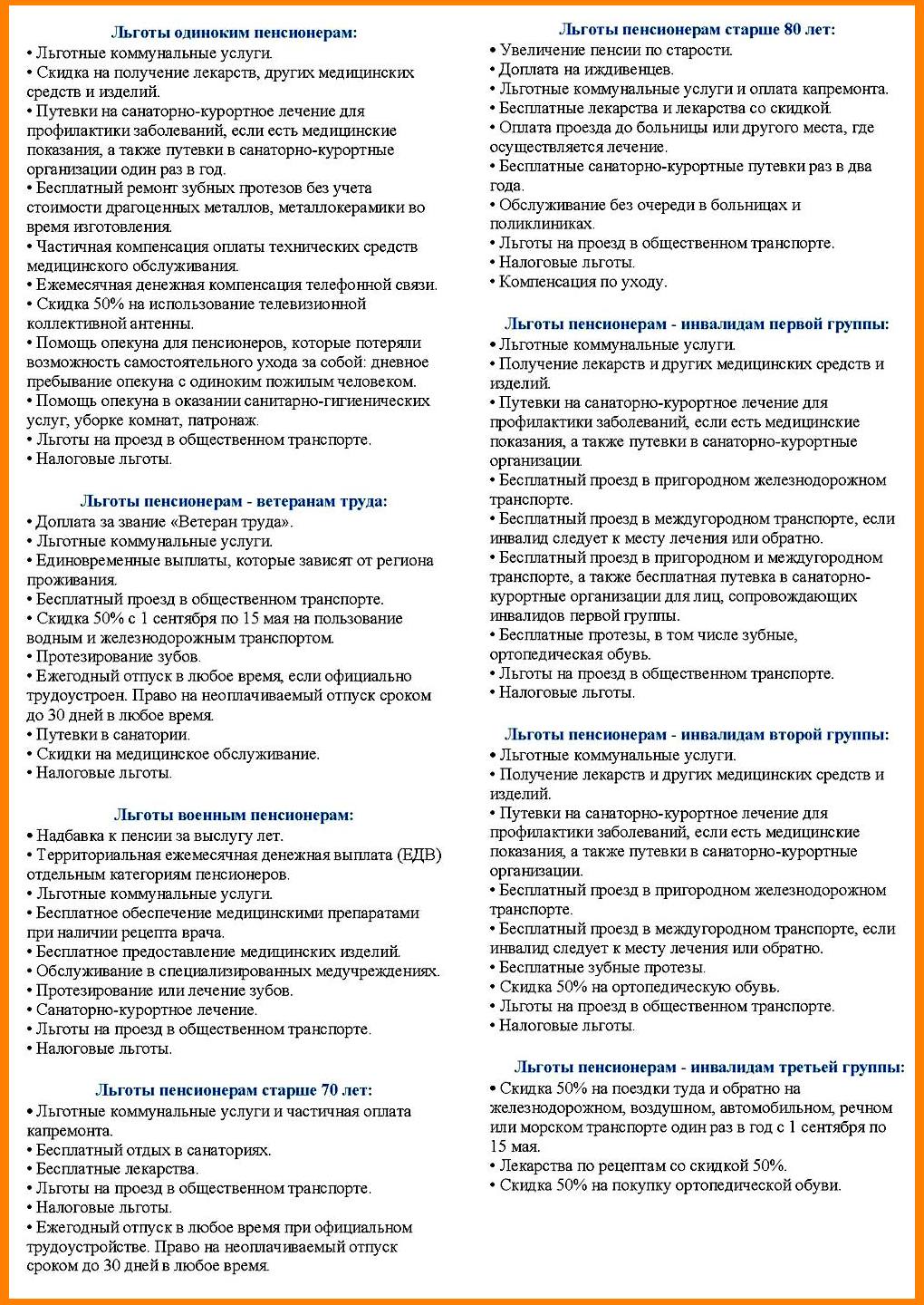

9. Льготы для разных категорий пенсионеров (Таблица)

Иногда удобнее посмотреть льготы по статусу пенсионера или по его возрасту. Ниже сгруппированы льготы по нескольким категориям.

10. Где найти информацию о льготах (ссылки)

В России работает Единая государственная информационная система социального обеспечения — ЕГИССО. В ней размещена информация о социальной поддержке, оказываемой из бюджетов всех уровней. Можно смотреть все льготы и субсидии по стране и регионам. Пока система работает с перебоями, но скоро ее должны отладить.

На сайте Пенсионного фонда России в разделе «Жизненные ситуации» есть информация о выплатах пенсионерам-северянам, инструкция, как получить набор социальных услуг, и сведения о других льготах.

На сайте Фонда социального страхования можно найти информацию о получении санаторно-курортного лечения и компенсации за самостоятельно приобретенные инвалидами технические средства реабилитации.

Информацию о льготах по имущественным налогам и вычетам можно увидеть на сайте ФНС. Надо ввести свой регион и выбрать все, что относится к пенсионерам.

На портале Госуслуг в разделе часто задаваемых вопросов есть информация о льготах для пенсионеров и о том, как их получить.

Информацию о региональных льготах и дотациях размещают на сайтах соответствующих администраций. Например, на сайте мэра Москвы есть информация о льготах для пенсионеров и инструкции по их получению. Кроме того, можно позвонить в любую администрацию по телефону и спросить о льготах, положенных пенсионеру на федеральном, региональном и местном уровне.

Вы смотрели справочник «Льготы для пенсионеров:

налоговые льготы, льготы по оплате проезда,

коммунальных услуг и другие льготы пенсионерам»

Еще статьи в рубрике «Оплата жилищно-коммунальных услуг»

- Расходы граждан на оплату ЖКУ предложили снизить 21 мая, 2021

- Корона вирус и ЖКХ: меры поддержки во время самоизоляции 16 апреля, 2020

- Квитанция за ЖКХ: всё, что должен знать собственник 18 августа, 2019

- Льготы для пенсионеров (справочник) 18 августа, 2019

- Семейный бюджет: простые методы как сэкономить! 12 июня, 2019

- Простые советы как сэкономить на ЖКХ 5 июня, 2019

- Капитальный ремонт крыши 2 июня, 2019